SAD se posljednjih mjeseci suočavaju sa posljedicama višegodišnjeg štampanja novca i ulaska u dubiozu po pitanju državnog duga

Američki finansijski sektor je toliko uzdrman, da traži slamku spasa. Tako bi se ukratko mogli protumačiti potezi koje povlače odgovorni u finansijskom sistemu SAD poslednjih meseci, suočavajući se sa posljedicama višegodišnjeg štampanja novca i ulaska u dubiozu po pitanju državnog duga.

Iz Ministarstva finansija SAD su nedavno najavili da će, početkom 2024. godine, prvi put posle dvije decenije, inicirati program otkupa državnih obveznica (treasury buyback program). Kako se navodi, cilj je da se sačuva rezistentnost i poveća likvidnost najvećeg svetskog tržišta obveznica.

Tako Ministarstvo finansija, kao emitent državnih obveznica u ime Vlade SAD, sada namerava da podrži tržište na kome se trguje državnim dugom, kako bi ga napravilo likvidnijim u slučaju nekog šoka koji bi se mogao preliti na ostala tržišta kapitala, jer je tržište američkog duga najveće tržište duga na svijetu.

Drugim rečima, koliko god se činilo čudnim, Amerika namjerava da kupuje sopstveni dug. I to iz straha da niko drugi to neće želeti, što bi dovelo do pada vrijednosti državnih obveznica SAD.

Koji to scenario Amerika želi po svaku cijenu da izbjegne?

Smatra se da suštinski razlog za ovaj najavljeni program otkupa ležu u tome da bi investitori mogli u jednom momentu da krenu sa prodajom tih vrednosnih papira iz svojih portfolija (u skladu sa trenutnom situacijom i špekulacijom o kvalitetu američkih državnih obveznica nakon priče o prezaduženosti SAD) i time izvrše pritisak na cijene tih obveznica u smislu obaranja njihove vrijednosti. I tako se javlja Ministarstvo finansija SAD, kao dodatni i ravnopravni učesnik na tom tržištu, koje je spremno da vrši otkup ovih hartija od vrijednosti u slučaju da njihova ponuda bude veća od tražnje (a prognozira se da to lako može da se dogodi), i time spriječi da njihova cijena padne.

Takođe, jedan od ciljeva je da se minimizira nestabilnost tržišta u slučaju određenih šokova koji bi bili izazvani reakcijama investitora. Dakle, pad vrijednosti državnih obveznica, koji bi opravdano mogao biti posljedica povećanja rizika solventnosti američke vlade, scenario je koji se po svaku cijenu želi izbjeći u SAD.

Statistika američkih finansija posljednjih mjeseci ne uliva baš povjerenje investitorima. Zvanični podaci koje objavljuju američke Federalne rezerve (FED) u najmanju ruku deluju zabrinjavajuće, u smislu ekstremnog rasta duga i s druge strane sve manjeg priliva novca u državni budžet.

Javni dug SAD raste, i to tempom koji do sada nije zabelježen. Ukupan američki dug porastao je za 275 milijardi dolara u samo jednom danu na rekordnih 33,44 biliona dolara. Prije dvije nedelje, ukupan američki dug je prvi put dostigao 33 biliona dolara. To znači da su SAD pravile 32 milijarde dolara duga dnevno u posljednje dvije nedelje.

Sadašnjim tempom, SAD će se za samo mjesec dana zadužiti za još bilion dolara, upozoravaju iz „Kobeišija“, analitičarske agencije koja se bavi tržištima. To, praktično znači da je kriza gornje granice duga daleko od kraja, a kako je sada već bivši predsjedavajući Predstavničkog doma Kevin Makarti suspendovao limit do 2025. godine, predsjednik Džozef Bajden može da pozajmljuje neograničenu količinu novca.

Ekonomista Branko Pavlović kaže da zaduživanje omogućava SAD da u statistici prikaže veći privredni rast, ali da je sasvim je sigurno da, ukoliko imate javni, ili privatni dug na vrlo visokom nivou, kao što je to u američkoj ekonomiji, da vam te činjenice ukazuju na to da je vaš rezultat BDP-a napumpan, jer je on zapravo vještački uvećan kasnijim skrivenim obavezama – to jest, onim trenutkom u kome će dug morati da bude vraćen.

„Štampanje novca, samo na manje očigledan način, nastavlja se kroz budžetski deficit koji se finansira dobrim dijelom iz primarne emisije“, ističe Branko Pavlović.

„Cijena“ ekspanzivne monetarne politike i ogroman rast inflacije

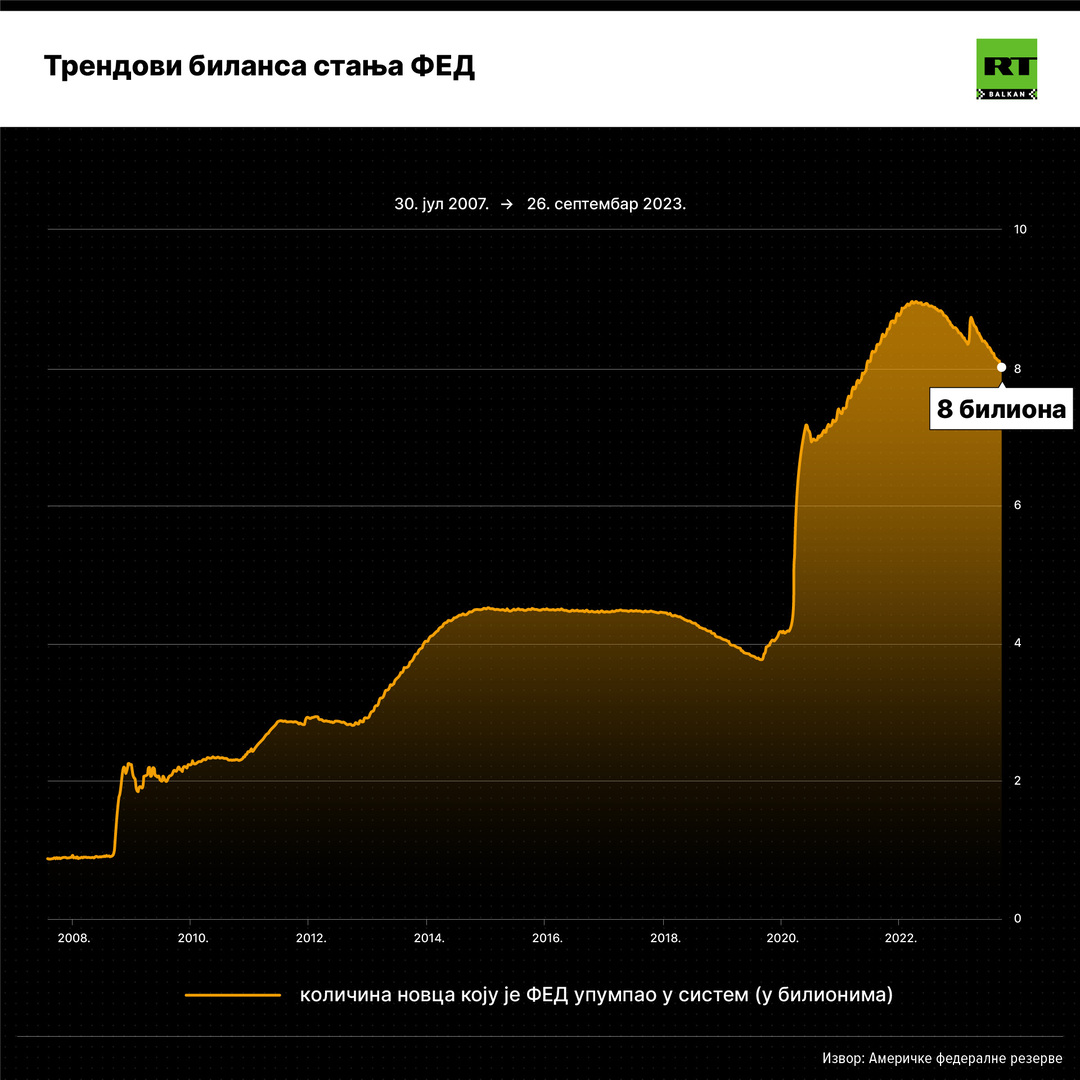

Prikaz ovolike količine novonaštampanog novca može se vidjeti u grafikonu ispod, koji predstavlja kretanje bilansne aktive centralne banke SAD u posljednjih nekoliko godina, a čija vijednost od oko 9 biliona dolara, koliko je iznosila u maju 2022. godine, govori o istorijski nezapamćenom „upumpavanju“ novca u sistem. Ovaj rast bilansne aktive posebno je vidljiv na početku pandemije u martu 2020. godine, kao odgovor i stumulacija za gotovo zaustavljenu svjetsku i američku ekonomiju usljed pandemije kovida.

Pojednostavljeno, kada se novac upumpava u sistem, tada kreirana novčana masa iz primarne emisije omogućava komercijalnim bankama da pokrenu ekonomiju kroz veću kreditnu aktivnost i povećanu agregatnu tražnju. Cinici bi rekli, štampanje novca bez pokrića. U slučaju SAD, u abnormalnim količinama.

Ipak, trend emitovanja „friškog“ novca se odlukom komisije FED-a prekida u martu 2022. godine i time zvanično otpočinje restriktivna monetarna politika kao odgovor i početak borbe sa rastućom inflacijom, što se na ovom grafikonu očitava blagim padom krive koja predstavlja visinu bilansne aktive FED-a, odnosno povlačenjem novca iz sistema.

Procjena je da je Amerika u periodu posle pandemije kovida dodatno upumpala skoro 40 hiljada dolara po domaćinstvu, tj. ukupno nešto više od 4 biliona (hiljade milijardi) dolara, kada se to pomnoži sa oko 130 miliona domaćinstava u SAD. Sve dok ova kriva na grafikonu raste ekonomija se stimuliše, a taj ekstremni rast posebno je izražen od 2020. godine. Nije to bilo preko noći. Čelnici najveće centralne banke na svijetu su donijeli odluku i upumpavaju oko 120 milijardi dolara mjesečno. To je bio trend koji je dogovoren.

Kolike su razmjere štampanja novca postaje jasnije kada se uporede podaci iz 2008. i 2022. godine. U vrijeme izbijanja svjetske ekonomske krize 2008. bilansna aktiva FED-a iznosila je oko 900 milijardi dolara. Do 2022. ova cifra uvećana je čak desetostruko, na 9 biliona (hiljada milijardi) dolara.

Ova kriva je, matematički rečeno, srazmjerna rastu inflacije: što više upumpavaš novac u sistem imaš veću količinu novca, ali količina proizvedenih dobara ostaje ista, što rezultira time da kupovna moć svakog stanovnika opada. To je bilo očekivano i zato u martu 2022. godine, FED odlučuje da krene sa ispumpavanjem novca i to se vidi tako što kriva počinje da pada. To je ujedno i momenat kada se donosi odluka u povećanju visine referentne kamatne stope na federalna sredstva.

Ambis transakcija na otvorenom tržištu

Problem američke, ali i ostalih monetarnih politika je u tome što kreiranje novčane mase i stimulisanje ekonomije na taj način ima svoje limite, i ne može a da ne rezultira rastom inflacije.

Da bi se suzbila inflacija, donijeta je odluka o povećanju kamatne stope koja je bila na istorijskom minimumu od skoro 0 odsto. Nuspojava ovog iznuđenog poteza je rast troškova kamata, pored ostalog, i na depozite koje FED plaća komercijalnim bankama.

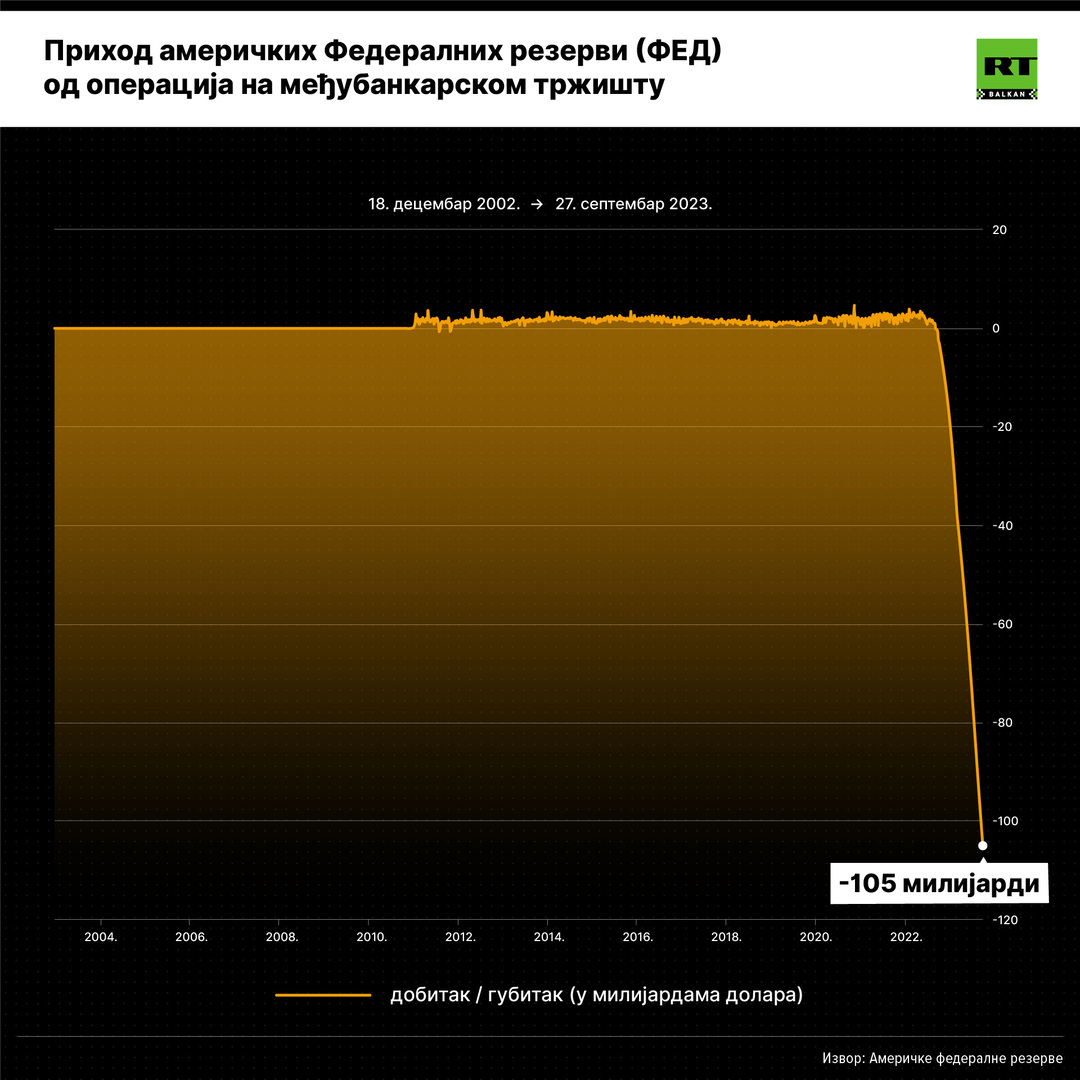

Neto rezultat ovih transakcija u navedenom scenariju rasta kamatnih stopa postaje negativan za FED, i prethodno ostvarivani prihodi (remittances) koji su iznosili oko 0,2 do 0,3% američkog BDP-a i slivali se u državni budžet sada izostaju. Rezultat je negativan za američke javne finansije, a početkom 2023. procjena je bila da će koštati američku vladu i budžet oko dodatnih 30 milijardi dolara. Taj iznos se drastično povećao sa restriktivnijom monetarnom politikom kako se ulazilo dalje u 2023. godinu a inflacija se nije smanjivala očekivanim tempom.

Ako se pogleda na grafikon koji pokazuje te transfere FED-a u državni trezor, vidi se da je američki budžet usljed borbe sa inflacijom i operacija na otvorenom tržištu uskraćen za više od 100 milijardi dolara. Prognoze su da će upravo to biti jedan od kritičnih tačaka u narednom periodu kada je u pitanju američka prihodna strana budžeta.

Lečničkim rečnikom rečeno – pacijent je bio bolestan, došlo je do tromba, do zagušenja, a kada su pokušali taj tromb da otpuše, stavili su malo veću burgiju i ta veća burgija je oštetila i zdravo tkivo. Uz nadu da će to trajati u nekom kratkom roku od godinu do dvije godine dana. Očekuje se da će, kada/ako se u 2024. godini kamatne stope smanje, oni ponovo generisati taj prihod koji su imali.

Ipak, u nekom dužem roku, procjene su da će ovi prihodi od transfera FED-a biti umanjeni za oko 15% u odnosu na period pre pandemije. U trenutku kada se državni budžet optimizuje i debata u Kongresu ne prestaje da se odobri novi plafon zaduženja, ova tema dobija mnogo veći značaj.

Taj grafikon će pratiti i druge centralne banke, ali je u Americi izražen posebno zbog aktuelne situacije. Uz to sve, optimizacija budžeta je postala goruća tema u Kongresu SAD imajući u vidu da se bliže novi izbori u Americi, a to se takođe može videti i iz činjenice da su obustavljene milijarde dolara vojne pomoći za finansiranje sukoba u Ukrajini.

(rt balkan)