Rast tražnje za zlatom kao osnova trenutne globalne ekonomije.

Piše: mr Stevan Gajević, finansijski konsultant

Rast cijene zlata u prvoj polovini 2024. godine nesumnjivo je bio spektakularan. Za samo nekoliko nedjelja, cijena zlata je porasla za skoro 20% u USD, uz rast od 21,7% samo u prvoj polovini ove godine. U evrima, zlato je poraslo za oko 16,4% u prvih šest mjeseci ove godine.

Obračun cijena zlata koji su predvidjeli u Izveštaju In Gold Ve Trust Report 2023 je bio generalno dobar. Ono što je zanimljivo je da se sve ovo dešava u okruženju u kojem je, prema berzanskoj teoriji, cijena zlata trebalo da padne jer su rasle i kamatne stope. Mišljenja sam da urušavanje korelacije između cijene zlata i stvarnih kamatnih stopa postavlja mnoga pitanja. Prema staroj paradigmi, bilo je nezamislivo da cijena zlata raste tokom naglog rasta realnih kamatnih stopa. Investitori u zlato i i uopšte investititori sada ulaze u terra incognita nepoznati odnosi.

Tradicionalne korelacije se raspadaju

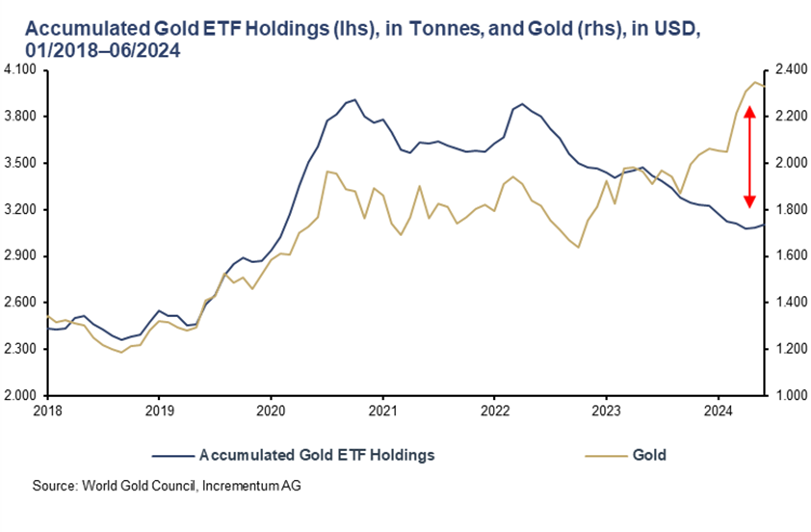

Pored visoke negativne korelacije između cijene zlata i stvarnih američkih kamatnih stopa, nekada jaka veza između potražnje investitora sa Zapada i cijene zlata se raspala u poslednjim kvartalima. Obzirom na rekordno trčanje zlata, očekivalo bi se da će ETF-ovi (Exchange Traded Fund je jedan od najtraženijih finansijskih instrumenata globalno. ETF je finansijski instrument ustvari grupa hartija od vrijednosti koje nerijetko prate popularne bazne indekse S&P 500 i sl) registrovati rekordne prilive.

Kao prvo, stvari se kreću drugačije, a drugo, odvijaju se suprotno očekivanjima: od aprila 2022. do juna 2024. došlo je do neto odliva od skoro 780 tona zlata ili 20% rezervi iz zlatnih ETF-ova. Stara knjiga o zlatu pokazuje da bi zlato trebalo da bude oko 1.700 USD, s obzirom na pad ETF fondova a očigledno da nije tako.

Očigledno je da je novi element nove knjige o zlatu i činjenica je da zapadni finansijski investitor više nije glavni kupac ili prodavac zlata. Značajna potražnja centralnih banaka i privatnih azijskih investitora je glavni razlog zašto je cena zlata napredovala čak i u okruženju rastućih realnih USA kamatnih stopa.

Smanjenje udjela u zlatnim ETF fondovima kada stvarne kamatne stope rastu je nesumnjivo racionalna odluka sa stanovišta zapadnog investitora, pod uslovom pretpostavki da:

Da će će stvarne kamatne stope ostati pozitivne u budućnosti, a drugi talas inflacije neće doći;

I da će oni da trpe oportunitetne troškove ako imaju manju težinu od tradicionalnih klasa investicione imovine kao što su akcije i obveznice ili čak „betonsko zlato“ (nekretnina) na račun zlata.

Po našem mišljenju, ove pretpostavke treba dovesti u pitanje – i to prije nego kasnije.

Ključni akter na tržištu zlata se kreće sa Zapada na Istok

Globalni Istok, s druge strane, postaje sve važniji. Ovo nije iznenađujuće s obzirom na to da udio Zapada u globalnom BDP-u nastavlja da opada zbog slabljenja rasta GDP i starenja stanovništva.

Pored toga, i mnoge azijske zemlje imaju istorijsku sklonost prema zlatu (uglavnom su Indija i Zalivske monarhije).

Ipak, više nego očigledno je da Kina sve više otkriva da preferira zlato.

U 2023. potražnja za zlatnim nakitom globalno je iznosila je 2.092 tone. Kina je imala 630 tona, Indija 562 tone, a Bliski istok 171 tonu. Zajedno, ovo čini skoro dvijee trećine ukupne potražnje. Od skoro 1.200 tona zlatnih poluga i kovanog zvečećeg zlata koji su bili traženi u 2023. godini, skoro polovina je otišla u Kinu (279 tona), Indiju (185 tona) i Bliski istok (114 tona).

Zlato takođe ima koristi od drugih dešavanja. Kinez ali i drugi otkrivaju zlato kao alternativnu štednju za penziju uglavnom zbog zbog strukturnih problema na tržištu nekretnina. Zlato kao oblik štednje je trenutno u trendu, posebno među kineskom omladinom. Snažna potražnja za zlatom iz azijskih centralnih banaka je još jedan stub ove epohalne promjene u odnosima cijene zlata i stvarnih američkih kamatnih stopa, bukvalno raspada.

Centralne banke postaju sve važnije za potražnju za zlatom

Potražnja centralnih banka značajno se ubrzala nakon zamrzavanja rezervi ruske valute neposredno nakon izbijanja rata u Ukrajini. Kao rezultat toga, tražnja centralnih banka za zlatom dostigla je novi rekord od preko 1.000 tona u 2022. godini, i nešto malo manje u toku 2023.

Prvi kvartal K1/2024 je do sada bio najjači prvi kvartal od kada se evidentira tražnja za zlatom centralnih banaka. Stoga ne iznenađuje da je učešće tražnje centralnih banka u ukupnoj tražnji zlata značajno poraslo: okvirno udio ukupne tražnje centralnih banaka u periodu od 2011. do 2021. godine kretao se oko granice od 10%, dok je 2022. i 2023. godine udio iznosio skoro 25%.

Napomenimo da u ovoj statistici nije obuhvaćeno gomilanje zlata u trezorima centralnih banaka iz sopstvaene proizvodnje, što se često statistički ne evidentira.

Duboki poremećaji izazvani sankcionisanjem ruskih deviznih rezervi će zadržati tražnju centralne banke za zlatom na visokom nivou još neko izvjesno vrijeme. To pokazuje i nedavno objavljeno Svetsko istraživanje o zlatu 2024 od strane Svetskog saveta za zlato (VGC). Prema istraživanju, 70 centralnih banaka pretpostavlja da će zlatne rezerve centralne banke nastaviti da rastu. Geopolitička nestabilnost je treći najvažniji razlog za investicione odluke centralnih banaka. A geopolitička nestabilnost će nesumnjivo biti sa nama još neko vrijeme.

Dužnička bomba otkucava – takođe više na Zapadu

Evidentno je da ulazimo u jednu ipak novu i manje predvidljivu novu eru, što je posebno vidljivo iz dešavanja u zemljama sa najvećim ukupnim dugom (misli se na zbirni dug države, nefinansijskih korporacije i domaćinstava).

U toj nomenklaturi Japan zauzima neslavno prvo mjesto sa nešto više od 400% GDP. Dramatičan pad vrijednosti japanskog jena -12,3% u prvoj polovini 2024. godine, -32,6% u poslednjih pet godina i čak oko 50% u poređenju sa skoro istorijskim maksimumom iz 2012. godine – simptom je rasta Japana. Shodno tome, ekonomski termometar u vidu cijene zlata prema japanskom jenu intenzivno kuca. Cijena zlata je na kraju juna porasla za 28,7% od početka godine. Od 2023. povećao se za nešto više od 50% i oko 165% od 2019. godine.

Francuska je na drugom mjestu u svijetu ali na prvom mjestu u Evropi sa 330% GDP, što je čini mnogo većim problemom od Italije, koju mediji kleveću znatno više, na kraju otud često i ratoborna retorika Makrona. Ukupan dug Italije manji je za oko 80 procentnih poena.

Nejasna politička situacija u Francuskoj nakon iznenađujuće izborne pobjede krajnje ljevičarskog Novog narodnog fronta u novi izbori za Narodnu skupštinu koje je neočekivano raspisao francuski predsjednik dodatno će pogoršati dužničku situaciju Francuske.

Pored kontinuirane, veoma labave fiskalne politike, SAD su u sve složenijoj domaćoj političkoj situaciji samo četiri meseca prije predsedničkih izbora, nakon katastrofalnog učinka američkog predsednika Džoa Bajdena u njegovoj prvoj TV debati sa njegovim prethodnikom i izazivačem – Donaldom Trampom. Ovo može otežati rešavanje problema američkog duga, koji problem svakim danom biva sve aktuelniji, posebno pošto je Donald Tramp, koji je vodeći u anketama, sebe opisao kao „kralja duga”. Relaksaciju situacije dakle, nije očekivati. Naprotiv, sledeća velika dužnička kriza mogla bi da utiče na neke vodeće industrijalizovane zemlje grupe G7.

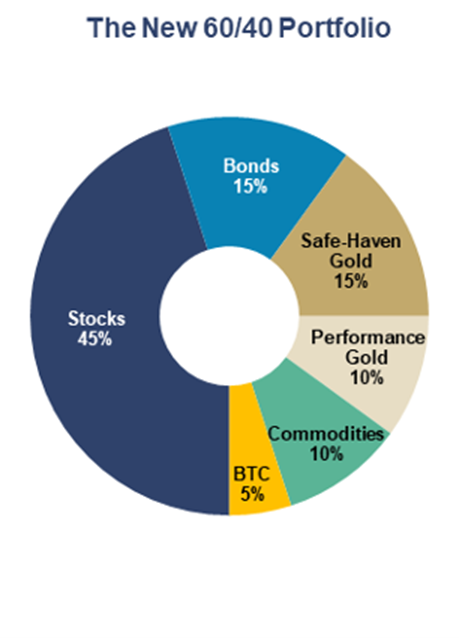

Novi portfolio 60/40

Investicioni ambijent za investitore se suštinski promijenio. Reorganizacija globalnog ekonomskog i političkog poretka, dominantan uticaj tržišta u razvoju na tržište zlata, dostizanje granica održivosti duga i moguće višestruki talasi inflacije uzrokuju apresijaciju zlata. Usled toga se mijenja i klasični odnos u portfoliju investitora tako da se sve više napušta model 60/40 (akcije / obveznice) već se investira u druge alternativne klase imovine, kao što su robe, metali ili bitkoin.

Ovo označava jasan otklon od tradicionalnih 60/40 portfelja. Naravno, ovo pozicioniranje nije pravilo već jedno razmišljanje ili već prije smjernica zasnovana na trenutnim tržišnim uslovima a razvijaće se sa vremenom i promenama u valutnom okruženju.

Zaključak

Na kraju valja naglasiti a što smo već više puta u predhodnom periodu istakli da naša Centralna Banka nema zlatne rezerve, a da stvar bude zanimljivija iako stvari kreću nabolje ni domaći investitori ne mIjenjaju svoju investicionu politiku previše. Kod nas se najviše tražu tzv „betonsko zlato“ odnosno stanovi, a da se u tome pretjeruje više je nego jasno, jer i pored masovne gradnje slobodnih stanova ima vrlo malo. Naravno i tu su evidentne razlike po regionima. Ali je jasno da je balon prenaduvan.

Treba uzeti da je ukupan javni dug (zbirni dug države, nefinansijskih korporacije i domaćinstava) oko 200% GDP.

Ulaganja u fizičko zlato pomalo ima a za šta imamo izvještaje Hrvatskog „Centra zlata“ gdje se navodi da Crnogorci sve više kupuju fizičko zlato u filijalama u Splitu i Dubrovniku.

Investiranja u klasične oblike akcije i obveznice nažalost takoreći da i nema.

Trenutno smo svjedoci fundamentalne transformacije pristupa investicijama tako da stare izvjesnosti blijede dok spremnost da se preispitaju ustaljeni obrasci mišljenja i ispitaju novi tereni često zahtijevaju hrabrost. U principu, može se reći da je svaki subjekat (država korporacija ili porodica) sa malim dugovima „kralj“, jer će u slučaju dužničke krize moći će da nastavi poslovanje.

Smatramo da i država treba da sve više razmišlja o promjeni dosadašnjeg koncepta „bilo šta da radimo – radimo iz kredita“ već da se određene uštede preusmjere na manje investicione aktivnosti.

Takođe i pošto poto slijeđenje „Evropskih“ obrazaca nije za pohvalu jer iako smo „braća kese nam nijesu sestre“, svako treba da razmišlja o sebi.

(Mišljenja i stavovi objavljeni u rubrikama „Drugi pišu“ i „Kolumne“ nisu nužno i stavovi redakcije portala „Borba“)