Poslovanje banaka u Crnoj Gori tokom prvog tromjesečja 2024. godine: Rekordi se nastavljaju, CKB drži četvrtinu aktive i trećinu profita cjelokupnog sektora

- CKB banka zauzela četvrtinu ukupne aktive bankarskog sektora

- NLB banka oznažila aktivu u najvećem procentu (13,5%) među top 5 banaka

- HIPOTEKARNA banka investirala u hartije od vrijednosti preko 366 miliona eura

- ERSTE banka ostvarila najveći procentualni rast depozita (14,6%) među top 5 banaka

- ADRIATIC banka samo od kursnih razlika zaradila 3,3 miliona eura

- UNIVERSAL banka ostvarila neto profit od gotovo 2 miliona eura za prva tri mjeseca

- ZAPAD banka veći dio ukupnih sredstava drži plasirano u hartije od vrijednosti (35,4%) nego u kredite (32,9%)

- LOVĆEN banka ostvarila identičan neto rezultat tokom prvog kvartala ove u odnosu na prvi kvartal prethodne godine

- ADDIKO banka drži svega 1 odsto ukupne aktive u hartije od vrijednosti

- ZIRAAT banka bilježi najbolji procentualni rast neto profita (200%) na godišnjem nivou među svim bankama

- PRVA banka na ivici pozitivnog poslovanja sa neto rezultatom od svega 8 hiljada eura

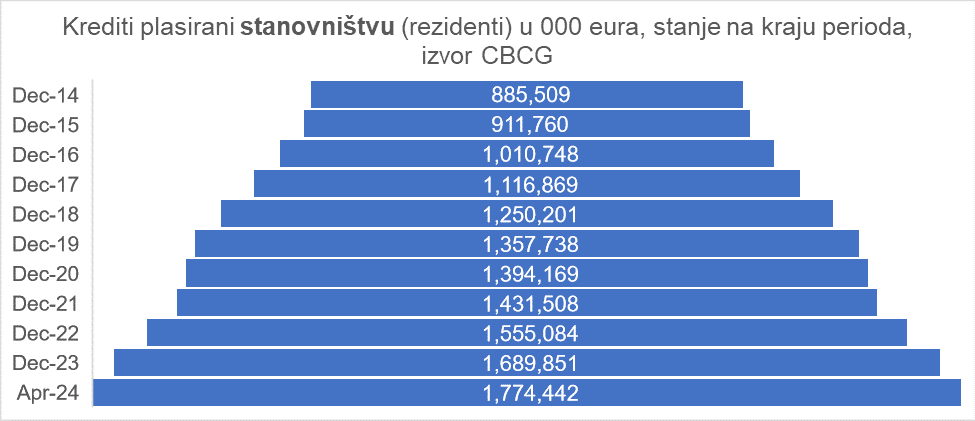

Nakon izvrsne prethodne godine za bankarski sektor, pojedini eksperti su, doduše uvijek obazrivo, najavljivali da će i ova godina biti „el dorado“ za domaće banke. Da će to uistinu biti tako možemo pretpostaviti već na njenom početku, iz naslova koji su prethodih dana bili među zapaženijima na našem portalu: Ukupni krediti na kraju prvog kvartala 2024. 4,3 milijarde eura, rast od 11% na godišnjem nivou i Penzioneri nakon povišica navalili u banke. Ove informacije su pokazale da je povećanje minimalne penzije uticalo da nivo kredita datih fizičkim licima dospije na rekordan mjesečni nivo od kada Centralna banka vodi evidenciju: ukupan iznos kredita plasiranih kategoriji stanovništva je na kraju aprila mjeseca iznosio 1,77 milijardi eura što predstavlja više od 50 odsto ukupnog iznosa plasiranih kredita rezidentima na nivou kompletnog sektora.

Ako ovome dodamo činjenice da je kreditna aktivnost banaka tokom prva tri mjeseca ove godine bila veća za 33% u odnosu na isti period 2023. godine, te da je nivo nekvalitetnih kredita u ukupnim kreditima (NPL) na kraju marta ove godine pao 0,7 odsto na godišnjem nivou te trenutno iznosi svega 4,9%, kao i da je prosječna ponderisana aktivna efektivna kamatna stopa banaka (PPEKS) na kraju marta mjeseca bila na najvisočijem nivou od 2017. godine, onda je svakako realno očekivati da i ova godina bude berićetna za crnogorske bankar(k)e.

A koliko su dobro pak banke poslovale tokom prva tri mjeseca ove godine, pokazuju nam bilansi poslovanja nedavno objavljeni na veb sajtu Centralne banke Crne Gore.

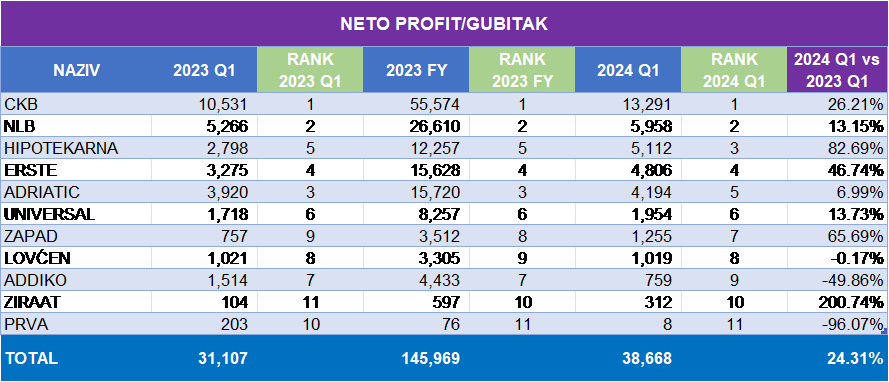

PROFITABILNOST

Poslovne banke u Crnoj Gori su u prvom kvartalu ove godine ostvarile neto dobit od skoro 38,7 miliona eura, pokazuju bilansi banaka, a to je za čak 24,3 odsto više nego u prvom kvartalu 2023. godine, inače rekordnoj za banke u Crnoj Gori do sada.

Najveći profit u prva tri mjeseca ove godine ostvarila je CKB banka kao dio mađarske OTP grupacije, koja je zaradila čak 13,3 miliona eura što je za četvrtinu više neto dobiti u odnosu na prvi kvartal 2023. godinu kada su zaradili 10,5 miliona eura.

Druga po visini profita je slovenačka NLB banka sa 5,96 miliona eura, što je za 600 hiljada eura više nego u istom periodu godinu ranije.

Treća po profitabilnosti u prošlom kvartalu je bila Hipotekarna banka, koja je maltene udvostručila profit sa 2,8 miliona u prvom tromjesječju 2023. na 5,1 milion eura tokom prva tri mjeseca 2024. godine.

Dalje, na spisku banaka sa najvećim profitom našle su se austrijska Erste banka sa 4,8 miliona eura i Adriatic bank sa 4,2 miliona eura.

Profite veće od 1 milion eura tokom prvog kvartala ostvarile su još i Universal Capital Bank (1,95 miliona eura), Zapad banka (1,25 miliona eura) i Lovćen banka (1 milion eura).

Austrijska Addiko banka (koja ovih dana puni medijske stupce sa trkom bankarskih investitora koji žele postati vlasnici dijela ove grupacije) je u Crnoj Gori za prva tri mjeseca ove godine ostvarila 50 odsto manji profit nego u istom periodu godinu ranije, svega 760 hiljada eura.

Procentualno posmatrano najveći rast dobiti u ovom periodu je ostvarila turska Ziraat banka sa profitom od 312 hilajda eura što na nivou godine predstavlja rast od čak 200 odsto. Na začelju liste banaka po ostvarenoj zaradi nalazi se Prva banka koja je za tri mjeseca u svojim knjigama proknjižila neto profit of svega 8 hiljada eura.

Iz prethodne tabele se vidi da, bar kad je profit u pitanju, nastavljaju se trendovi zabilježeni tokom prethodne godine po kojima se kao 5 vodećih banaka u Crnoj Gori izdvajaju CKB, NLB, Hipotekarna, Erste i Adriatic, ali je najbitnija činjenica to da sve banke nastavljaju da posluju pozitivno.

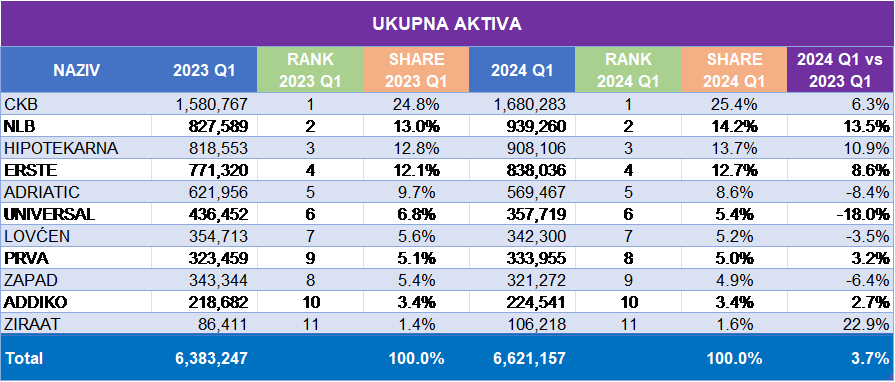

AKTIVA

Identičan poredak prve petorke je među bankama i kada se posmatra njihova ukupna aktiva. Na kraju marta mjeseca ove godine aktiva bankarskog sektora je iznosila 6,62 milijarde eura i bila je veća za 3,7 odsto u odnosu na isti kvartal prethodne godine. Sve najveće banke su uspjele da povećaju svoje tržišno učešće, dok je CKB banka uspjela da svoj udio poveća na čak 25,4 odsto ukupnog bankarskog tržišta Crne Gore. Ova banka trenutno upravlja sredstvima vrijednim preko 1,68 milijardi eura tj tačno 100 miliona eura više u odnosu na godinu ranije.

Druga na listi je NLB banka koja je uspjela da svoje bilanse ojača za dodatnih 13,5 odsto u odnosu na godinu ranije te prvi kvartal ove godine završi sa skoro 940 miliona eura aktive pod upravljanjem i povećanim udjelom u cjelokupnom sektoru na 14,2 odsto. Treća je i ove godine Hipotekarna banka sa aktivom većom od 908 miliona eura te uvećanim tržišnim učešćem za 0,9 procentnih poena na 13,7 odsto tržišta.

Erste banka se i ovog 31.marta nalazi na poziciji brroj 4 kada je u pitanju aktiva sa 838 miliona eura u bilansima i tržišnim učešćem od 12,7 odsto, dok prvu petroku i ovog kvartala zatvara Adriatic banka sa skoro 570 miliona eura vrijednim bilansom uz doduše pad vrijednosti istog od 8,4 odsto.

Universal Capital Bank je odnosu na isti period prethodne godine (prvi kvartal) smanjila svoju aktivu za 18 odsto, što je najveći procenutalni pad aktive među posmatranim bankama, ali i dalje drži poziciju broj 6. uz tzv „market share“ od 5,4 odsto. Lovćen banka je na kraju marta mjeseca u svojim knjigama držala aktivu vrijednu 342 miliona eura, dok je na poziciji br 8 bila Prva banka sa 5 odsto tržišnog učešća i bilansom vrijednim 334 miliona eura.

Zapad banka je takođe zabilježla blagi pad vrijednosti svoje aktive na kraju prvog tromjesječja te time sa pozicije broj 8 sa kraja marta 2023. godine trenutno pala na poziciju broj 9, ukupno upravljajući sa 321 miliona eura vrijednim bilansom.

Addiko bank je uspjela da poveća bilans za nepunih 6 miliona eura te time ostane na poziciji broj 10, dok je turski Ziraat i u ovoj kategoriji zabilježio najbolji procentualni rast od skoro 23 odsto u odnosu na prvi kvartal prethodne godine uz uknjiženih miliona eura.

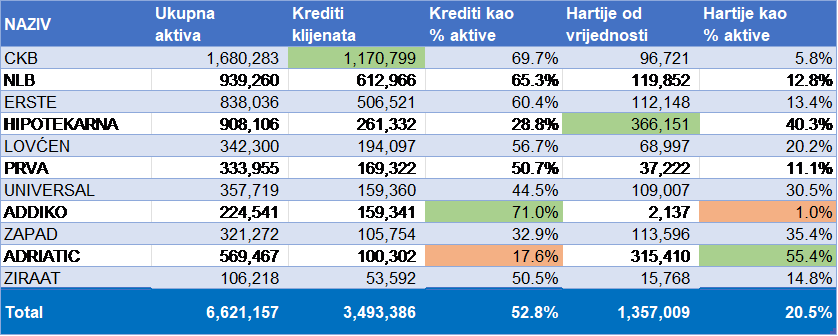

KREDITI I HARTIJE OD VRIJEDNOSTI

Ako pak posmatramo pojedinačno stavke aktive, vidjećemo da najveće učešće na nivou sektora zauzimaju krediti i potraživanja od klijenata koji su na kraju marta iznosili 3,49 milijardi eura tj 52,8 odsto ukupne aktive. Značajno učešće bilansa banaka odnosi se i na stavku „hartija od vrijednosti“, imajući u vidu činjenicu da pojedine banke vrlo aktivno plasiraju viškove gotovine u ovaj segment poslovanja, čak mnogo intenzivnije nego u segment kreditiranja.

Najveći iznos plasiran u kredite krajnjim klijentima na kraju prvog tromjesječja ove godine imala je CKB banka – preko 1,17 milijardi eura ili skoro 70 odsto aktive. Ova banka, iako najveća u sektoru, u segment hartija od vrijednosti na kraju marta je u svojim knjigama imala investirano svega 67 miliona eura što je predstavljalo manje od 6 odsto njene ukupne aktive. Preko 500 miliona eura u segment kredita imale su NLB banka (613 miliona) i Erste banka (506 miliona), a zanimljivo je da i jedna i druga u segment hartija od vrijednosti imaju u prosjeku oko 13 odsto investiranih ukupnih sredstava.

U tabeli u nastavku su predstavljene vrijednosti kredita plasiranih krajnjim klijentima, kao i podaci o iznosima ulaganja u hartije od vrijednosti pojedinih banaka na kraju 31.marta ove godine, kao i procentualno učešće ovih kategorija u odnosu na ukupnu aktivu.

Vrlo su zanimljivi podaci o poslovanju Addiko banke koja u segment kredita trenutno drži 71 odsto svoje aktive, dok u segment hartija od vrijednosti ima plasirano svega 1 odsto ukupnoih sredstava tj 2 miliona eura. Takođe je interesantno posmatrati i poslovanje Adriatic banke, koja svega 17 odsto svoje aktivje ili 100 miliona eura ima plasirano u kredite klijentima, dok 3 puta više sredstava drži investirano u hartije od vrijednosti tj više od polovine svojih ukupnih sredstava (55 odsto).

Rekorder po ulaganjima u hartije od vrijednosti je već godinama unazad Hipotekarna banka koja 40 odsto svojih ukupnih sredstava drži u investicionim papirima što na kraju prvog kvartala iznosi preko 366 miliona eura, dok je ovaj iznos na nivou cjelokupnog bankarskog sektora u Crnoj Gori bio skoro 1,36 milijardi eura. Do skoro su banke uglavnom svoja sredstva držale u obveznice Crne Gore, ali sa rastom referentnih kamatnih stopa i rastom prinosa koji nose hartije od vrijednosti zemalja Evropske unije, pojedine banke vrlo aktivno viškove sredstava plasiraju u ove vrste papire, što im na godišnjem nivou donosi zaradu na nivou između 3 i 3,5 odsto.

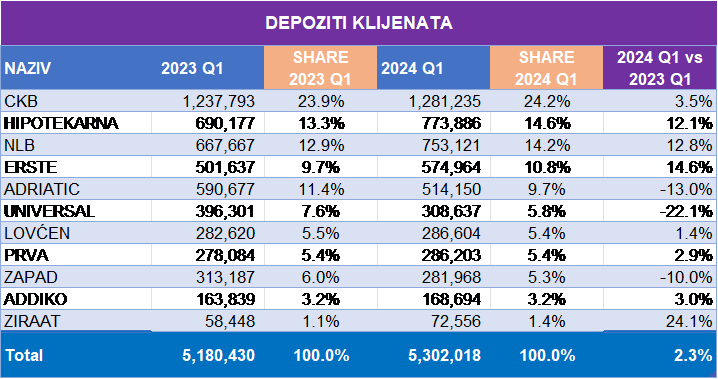

DEPOZITI

Kada su u pitanju izvori sredstava kojima banke raspolažu, to su uglavnom i dalje depoziti klijenata iako su kamatne stope na štednju i dalje na niskim nivoima, uz sporadične akcije pojedinih banaka koje s vremena na vrijeme marketinški promovišu veće stope na duže ročnosti. Ove akcije su od početka godine imale za rezultat da prosječna ponderisana pasivna efektivna kamatna stopa banaka na kraju martu poraste na 0,27% u odnosu na 0,21% sa kraja prethodne godine što je ujedno bio i rekordno nizak nivo.

Ukupan nivo depozita u sektoru je na kraju prvog kvartala ove godine iznosio 5,3 milijarde eura i bio je veći u odnosu na isti period godinu ranije za 2,3 odsto tj 120 miliona eura. Većina banaka je uspjela da ojača depozitnu bazu, ali je bio i onih koji su izgubili jedan dio depozita, a to su uglavnom banke koje među svojim klijentima imaju jaku bazu nerezidentnih klijenata.

Najveći iznos depozita klijenti čuvaju u CKB banci koja je na godišnjem nivou uspjela da privuče novih 42 miliona eura te ukupno u svojim bilansima danas ima preko 1,28 milijardi eura na čuvanju za svoje klijente. Najveći rast depozitne baze u procentualnom iznosu zabilježile su tokom prethodnih 12 mjeseci Ziraat banka koja je za godinu povećala bazu za 24 odsto na ukupno 72,5 miliona eura, Erste banka (rast 14,6 odsto) koja trenutno ima portfelj od 575 miliona eura, kao i NLB banka sa rastom od 12,8 odsto i trenutno vrijednim depozitima 753 miliona eura.

Pregled iznosa depozitnih portfelja po pojedinim bankama za prvi kvartal ove godine, kao i uporedne podatke o tržišnom učešću i promjenama u odnosu na prvi kvartal prethodne godine predstavili smo u tabeli u nastavku.

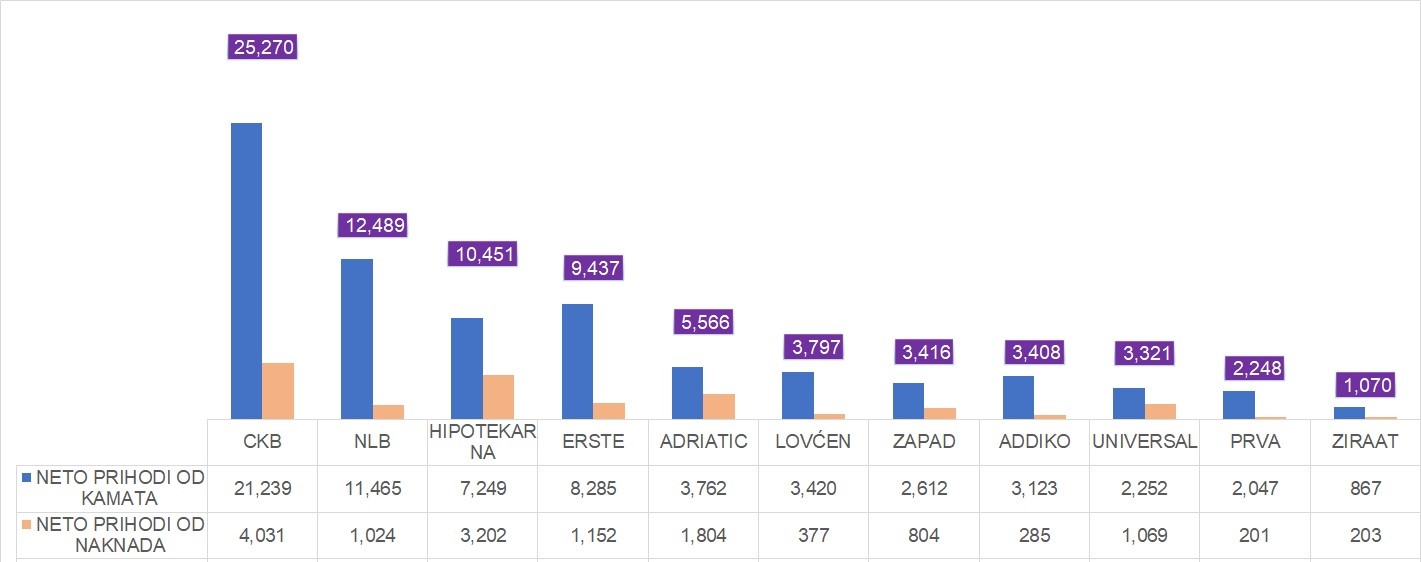

PRIHODI BANAKA

Najveće prihodne stavke banaka u Crnoj Gori i dalje su kamate i naknade/provizije.

Prošlogodišnji rast ključnih kamatnih stopa povukao je za sobom povećanje drugih referentnih kamatnih stopa kao što je euribor, a koji je ugrađen u dobar dio kreditnog portfelja banaka, tačnije u kredite sa varijabilnom kamatom. Taj rast sljedstveno nastavlja da naduvava i prihode poslovnih banaka.

Prema ocjenama stručnjaka, kamatne stope Evropske centralne banke mogle bi da krenu da padaju polovinom godine, ali će i dalje ostati visoke u odnosu na period prije inflacije i rata u Ukrajniji. Obećanja domaćih bankara data guvernerki CBCG o snižavanju kamatnih stopa na kredite pojedinih klijentskih kategorija generalno posmatrano neće imati mnogo uticaja na smanjenje prihoda, jer su takve kategorije uglavnom ograničene na mali broj klijenata.

Koliko su pojedine banke uspjele za tri mjeseca ove godine da ostvare prihoda po ova dva osnova predstavili smo u grafiku u nastavku, a bitno je napomenuti da je na nivou sektora tokom tog perioda zabilježen rast neto prihoda od kamata za čak 14,8 miliona eura u odnosu na isti period prošle godine (skoro 29 odsto), dok su neto prihoda od naknada povećani za nešto više od 1 milion eura.

Najviše neto prihoda po ova dva osnova u prvom tromjesječju ostvarila je CKB banka, čak 25,3 miliona eura, od čega se na neto prihode od kamata odnosi 21,2 miliona eura (skoro 4,2 miliona eura više nego za tri prva mjeseca 2023. godine), a od naknada 4 miliona eura (skoro 1 milion eura više nego godinu ranije).

Na drugom mjestu je NLB banka koja je uspjela da u odnosu na prvi kvartal prethodne godine ojača neto prihode od kamata za skoro 2,6 miliona eura na ukupno ostvarenih 11,5 miliona eura. Neto prihodi od naknada su ostali na maltene istom nivou kao prethodne godine, sa uknjiženih nešto više od 1 milion eura.

Hipotekarna banka standardno bilježi vrlo visoke prihode od naknada, pa su tako tokom prva tri mjeseca isti iznosili 3,2 miliona eura i bili veći za skoro 39 odsto u odnosu na isti period prethodne godine, dok su neto prihodi kamata uz godišnji rast od 54 odsto na kraju marta ove godine iznosili 7,25 miliona eura.

Erste banka je prvi kvartal ove godine završila sa identičnim rastom u obje ove kategorije na nivou od 17 odsto u odnosu na prva tri mjeseca prethodne, pa su tako neto prihodi od kamata bili 8,3 miliona eura, dok su neto prihodi od naknada bili 1,1 milion eura.

Prvu petorku za prvi kvartal ove godine završava Adriatic banka sa ostvarenih 3,7 miliona eura neto prihoda od kamata, dok su neto prihodi od naknada iznosili 1,8 miliona eura uz zabilježen pad od 5 odsto u odnosu na prvi kvartal 2023. godine. Kada je ova banka u pitanju, bitno je istaći još jednu cifru iz njenih bilansa koja značajno odskače od drugih banaka, a odnosi se na stavku Neto dobitaka od kursnih razlika, koji su na kraju 31.marta iznosili vrtoglavih 3,34 miliona eura!, što je daleko više od prvog i drugog pratioca u ovom segmentu: Universal Capital banka je prvi kvartal završila sa 394 hiljade eura uknjiženih na konto pozitivnih kursnih razlika, dok je najveća banka u sistemu CKB po ovom osnovu ostvarila svega 276 hiljada eura.

Da će prihodi od kamata biti veći i tokom cijele tekuće godine u odnosu na prethodnu govori i podatak sa početka teksta o prosječnoj ponderisanoj efektivnoj aktivnoj kamatnoj stopi banaka, koja, posmatrajući ukupna stanja po postojećim poslovima svih banaka u sistemu, na kraju marta ove godine iznosi 6,63 odsto i veća je za 0,46 procentnih poena u odnosu na isti mjesec prethodne godine kada je ta kamata bila 6,17 odsto. Da li će se ovaj trend rasta zaustaviti i promijeniti smjer, ostaje da pratimo mjesečnu statistiku Centralne banke i redovno vas izvještavamo o svim kretanjima.